Nous avions évoqué l’idée que « de sérieuses questions se posent quant à la crédibilité du véritable propriétaire des mines de Kiniero et à la véracité de ce qu’il représente tant d’un point de vue géologique que d’un point de vue comptable ».

Cette fois, nous avons creusé un peu plus et nous nous sommes posés la question suivante : qui pourrait bénéficier de ce scandale et de cette fraude potentielle ?

A présent, jetons un coup d’œil à la géologie. Pouvez-vous voir la différence ?

Extrait du site de Robex – il y a quelques mois  Extrait du site de Robex – aujourd’hui

Extrait du site de Robex – aujourd’hui

Précédemment, nous avons rapporté la nouvelle choquante (20 mars 2024) selon laquelle, Robex avait réussi à réduire la durée de vie de sa mine existante, Nampala (Mali), de 10 ans à 2 ans. Cette nouvelle a manifestement surpris les promoteurs des marchés boursiers sur lesquels Robex est coté car le cours de son action s’est effondré à l’annonce de cette nouvelle.

Pourquoi cela est-il important pour les Guinéens ?

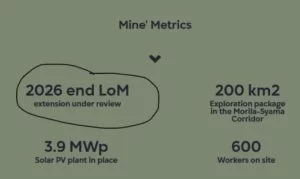

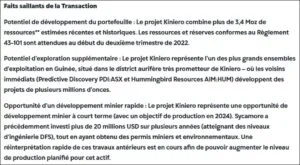

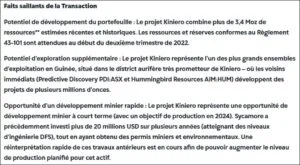

Robex Resources a acheté la mine d’or de Kiniero (Guinée) en avril 2022, en promettant ce qui suit en 20 avril 2023:

En tant que peuple guinéen, nous (via la Soguipami) devrions avoir une participation dans cette mine (15% selon le Code minier) et nous devrions bénéficier de la création d’emplois et du développement des communautés locales. Donc, si l’autre mine de Robex a maintenant quatre fois moins de vie, ce qui signifie moins d’argent généré par la mine et la méfiance des bailleurs de fonds envers les propriétaires et l’opérateur, d’où vient ou viendra l’argent pour développer notre mine de Kiniero en Guinée ? Il y a une réponse, mais nous reviendrons sur ce point plus tard.

Les réserves d’or de la mine de Robex au Mali s’écroulent de 80% en 3 ans

Il est rare que des sociétés minières produisant de l’or décident de réduire la durée de vie de leur mine de 80% alors que le prix de l’or atteint des sommets et que, comme le dit son PDG Aurélien BONNEVIOT dans le dernier communiqué de presse de la société (17 avril 2024), « nous avons réussi à réduire le coût de revient de 12% dans un environnement inflationniste ».

Or, Robex annonce que ses réserves d’or s’écroulent sur leur mine située à Nampala au Mali:

En 2019, il avait 180 000 tonnes (3,7 années de production restantes).

En 2020, il y avait 391 000 tonnes (8 ans de production restante).

En 2022, il lui restait « 10 ans de production » (voir la première image ci-dessus).

En 2024, il lui restait « 2 ans de production » (voir la première image ci-dessus).

Combien de mines d’or montent et descendent ainsi, alors que le prix de l’or s’emballe ? C’est presque comme si la belle image que nous avions vue en 2022 était destinée à un public.

Pour impressionner le gouvernement guinéen, les investisseurs potentiels ou les prêteurs, peut-être une erreur, une incompétence flagrante ou une fraude ?

Au moment des déclarations en 2020 et 2022, Robex n’était pas encore propriétaire de la mine guinéenne de Kiniéro et devait convaincre le propriétaire de la mine de Kiniero de vendre ou de fusionner.

C’est au Gouvernement guinéen d’autoriser la transaction et le bailleur de fonds de financer le développement du projet en Guinée.

Alors d’où vient donc l’argent nécessaire au développement de la mine de Kiniero ?

Avant de répondre à cette question, demandons-nous d’abord d’où pourrait-il provenir ?

En consultant les derniers résultats financiers de Robex (17 avril 2024), on constate qu’au cours des deux dernières années (2022 + 2023), Robex a eu des revenus issus des ventes d’or C$247M, Coût de maintien tout inclus C$136M : « Robex had revenues – ventes d’or C$247M, Coût de maintien tout inclus C$136M », ce qui aurait pu permettre de dégager jusqu’à C$111M avant impôts.

Où est donc passé cet argent si la société s’apprêtait et déciderait de fermer sa mine au Mali ? Puisque en effet, malgré « affirmation » que Robex pouvait générer des profits énormes au Mali, la grande majorité du financement pour le développement de la mine de Kiniero, en Guinée provient de « Taurus Mining Finance Fund No. 2 L.P. » (21 mars 2023) sous la forme d’un prêt-relais de 35 millions de dollars US pour financer le programme de travaux préliminaires sur le site et l’ingénierie menant à l’étude de faisabilité définitive NI43-101.

Le Taurus Fund est censé être un fonds d’emprunt professionnel basé en Australie.

Le Fonds Taurus est-il totalement incompétent ou délibérément ignorant ?

Quelques questions se posent à propos de ce financement par Taurus Fund. Taurus Fund s’attendait-il à ce que la mine malienne de Robex continue à produire et à ce qu’elle contribue à financer la mine guinéenne parallèlement à sa dette ?

A l’heure, il est impossible d’imaginer un monde dans lequel le fonds n’aurait pas examiné les ressources de la mine de Nampala. Qu’a vu ce grand fonds professionnel de la dette minière ? Qu’a-t-il fait des montagnes russes qu’ont connu les volumes de réserves au cours des dernières années – je veux dire, est-ce une entreprise à laquelle vous aimeriez prêter ? A-t-il vu la réduction de 80 % de la durée de vie de la mine et une dépréciation de 54 millions de dollars canadiens quelques mois seulement après le remboursement de sa dette ?

Si l’on croit que Taurus Fund n’avait aucune idée que ce petit « cadeau » lui était offert par Robex, on peut dire qu’il est complètement incompétent.

Si j’étais actionnaire du fonds Taurus, je leur en voudrais beaucoup. Cela dit, étant donné que la dette arrive à échéance fin juin 2024, ils pourraient être les nouveaux propriétaires de la mine guinéenne de Kiniero… ce que notre gouvernement pourrait considérer comme un geste prédateur ?

Comme on peut le voir, Taurus Fund n’est pas étranger à l’Afrique de l’Ouest. Ils ont ou avaient des intérêts dans Alliance Mining Commodities (AMC) Bauxite en Guinée, West African Resources au Burkina Faso et Teranga Gold au Burkina Faso et au Sénégal. Peut-être ces participations ont-elles été acquises selon le même schéma ? De nombreuses questions restent en suspens.

Peut-être Michael JONES, directeur de Taurus Funds Management Pty Ltd, anciennement à la Société Générale et à Investec, serait une bonne personne à qui poser ces questions ?

Manipulation potentielle de la valeur, questions fiscales et responsabilités environnementales

Aussi extraordinaires que soient les interprétations géologiques de Robex (et les choix de financement), ce n’est pas la fin des comportements étranges par rapport à ses représentations dans les documents publics.

Le prochain point qui nous semble un peu étrange est celui de la responsabilité fiscale.

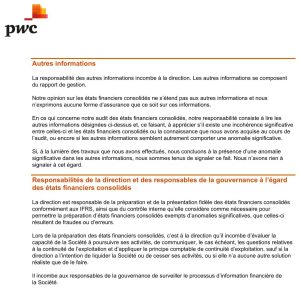

Comptes annuels audités de Robex – Voyez-vous la différence ?

Rapport de l’auditeur indépendant, page 2 (année au 31 décembre 2021)

Rapport de l’auditeur indépendant, page 2 (année au 31 décembre 2022)

De nulle part (historiquement), PWC a jugé bon d’échanger son résumé passe-partout qui suit la première page de son rapport d’audit avec un avertissement clair sur les « questions clés d’audit » pour Robex. Dans cet avertissement, PWC soulève l’idée de « positions fiscales incertaines ». Bien qu’ils aient jugé bon de mettre en évidence cet avertissement au début de leur rapport, dans l’explication, ils parviennent à refuser d’afficher tout détail important sur les préoccupations qu’ils ont réellement. La gravité de cette question a de nouveau été soulignée par l’avertissement répété dans les derniers comptes audités pour 2023, publiés tout récemment.

Pourquoi cela est-il important ? S’il existe pour Robex une incertitude fiscale suffisamment importante pour que PWC l’ajoute en tête et au centre de son propre rapport, il est tout à fait possible que les provisions pour impôts constituées par Robex ne soient pas une représentation exacte du montant qu’elle pourrait avoir à payer. Cela aurait pour effet de gonfler la position de l’actif net de l’entreprise par rapport à une image plus fidèle.

La question intéressante qui se pose alors est la suivante : Qui savait quoi ? et Quand ?

Qu’est-ce qui a effrayé PWC au point de l’obliger à annoncer bruyamment ce risque et quand l’entreprise l’a-t-elle su ? Cette révélation aurait bien sûr pu être utile aux anciens propriétaires de la mine de Kiniero, mais hélas, ce rapport (Rapport de l’auditeur indépendant, au 31 décembre 2022) n’a été rendu public que quelques mois après l’achat par Robex de sa nouvelle mine guinéenne (ce rapport de 2022 a été publié en avril 2023, alors que la vente de Kiniero s’est achevée en novembre 2022). Peut-être que les autorités fiscales maliennes auraient également été intéressées à comprendre ces informations avant que la société ne disparaisse apparemment de ses flux de trésorerie d’exploitation (à tel point qu’elle a été obligée de recourir au financement par emprunt pour le développement de Kiniero) et qu’elle n’ait versé un dividende de 35,5 millions de dollars canadiens à ses propriétaires de l’époque.

Que savait Taurus de tout cela ? Peut-être s’agit-il d’une question de conjecture, d’un équilibre entre un point de vue sur la compétence de sa diligence raisonnable et une décision délibérée d’ignorer ce point ?

Quelque chose d’autre d’un peu étrange ?

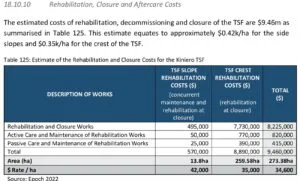

Et bien, nous n’avons pas à chercher bien loin… comme nous l’avons mentionné, Robex prévoit maintenant de fermer sa mine existante au Mali d’ici deux ans. Etant donné que Robex a récemment produit un rapport technique sur la mine de Kiniero (PROJET D’OR KINIERO, GUINEE – ETUDE DE PRE-FAISABILITE (RAPPORT TECHNIQUE NI 43-101), 16 septembre 2022), on aurait pu penser qu’elle avait une idée précise du travail et des coûts associés à la fermeture d’une mine dans le respect des normes environnementales professionnelles modernes!

Provisionnement des passifs environnementaux – savez-vous faire la différence ?

PROJET AURIFÈRE DE KINIERO, GUINÉE – ÉTUDE DE PRÉFAISABILITÉ (RAPPORT TECHNIQUE NI 43-101)

Passif environnemental (Bilans consolidés) Rapport de l’auditeur indépendant (Exercice clos le 31 décembre 2023)

La différence entre les deux tableaux ci-dessus montre que des spécialistes indépendants estiment que le coût de la réhabilitation de Kiniero à la fermeture de la mine est proche de 9,5 millions de dollars. Il s’agit maintenant d’une autre mine, Nampala, mais au moment où Robex a acheté Kiniero, Nampala avait une valeur de fermeture 22 fois inférieure à l’estimation indépendante récemment fournie pour Kiniero. On ne sait pas exactement quel devrait être le chiffre exact, mais ce qui est clair, c’est que cet énorme écart entre les estimations a contribué à gonfler la position de l’actif net de la société par rapport à une image peut-être plus juste, au moment où Robex a acheté la mine de Kiniero. Compte tenu de l’écart entre ces estimations, il est possible que le ministère de l’Environnement du Mali veuille également vérifier ces chiffres.

Un petit résumé important:

Qu’en est-il de Robex et de la mine guinéenne de Kiniero ? Nous pensons qu’il y a deux points de vue possibles. 1) le point de vue cynique et 2) la série d’événements chanceux.

Le point de vue cynique suggérerait que le comportement extraordinaire de Robex à l’égard de ses déclarations de réserves et de durée de vie des mines a réussi à surgonfler les perspectives de sa mine existante en les multipliant par quatre, exactement au bon moment pour convaincre le Gouvernement guinéen de soutenir l’achat de la mine de Kiniero par Robex. Cette décision a été prise après que Robex ai versé un dividende extraordinaire (que son propre marketing vante comme le plaçant dans une ligue similaire à celle des grandes sociétés minières telles que BHP et Rio Tinto), ce qui a eu pour effet d’augmenter et de soutenir sa valeur de marché à plus de 250 millions de dollars canadiens pendant plusieurs années.

Cette évaluation lui a permis de prendre une participation majoritaire dans la mine de Kiniero en Guinée. Un an et demi plus tard, la mine de Nampala est à nouveau évaluée à 75 millions de dollars canadiens (suite à la rétrogradation à deux ans de la durée de vie de la mine, selon le dernier rapport financier annuel).

D’une manière ou d’une autre, il n’y avait pas d’argent à investir dans la mine guinéenne de KIniero et Robex a donc dû s’adresser à un fonds d’emprunt qui n’était que trop heureux de prêter – dans l’espoir qu’il puisse prendre le contrôle de l’actif. En outre, il semble que PWC soit à la fois terrifié par un passif fiscal non qualifié au Mali, mais aussi trop terrifié à l’idée de perdre son client d’audit, pour révéler qu’il s’agit d’une « incertitude ».

Cette indécision de PWC semble avoir aidé les milliardaires français, les Cohen (propriétaires majoritaires de Robex), à prendre le contrôle d’actifs (notre mine de Kiniero) dans une autre ancienne colonie française. Ce n’est pas très reluisant. Cette non-divulgation de l’incertitude fiscale a encore gonflé la valeur nette d’inventaire de Robex avant l’achat de Kiniero et aujourd’hui. Il est donc possible que la valeur de la mine de Nampala soit inférieure à l’incertitude fiscale (peut-être l’était-elle même au moment de la transaction) ? Enfin, il est possible qu’il n’y ait pas assez de liquidités dans l’entreprise pour réparer les dommages environnementaux à Nampala au Mali.

La série d’événements malheureux … un coup de chance ou la manipulation pour des illusionnistes

Si c’est par accident que Robex pensait avoir une durée de vie de la mine quatre fois plus longue que la réalité au Mali, et c’est également regrettable pour la Guinée et les propriétaires initiaux de Kiniero que cette erreur se soit produite, justement à ce moment-là. Le fait que Taurus Debt Fund n’a rien vu venir et a simplement pensé qu’il s’agissait d’une bonne affaire à laquelle il pouvait prêter des fonds et s’enrichir. Le fait que PWC ait découvert des incertitudes fiscales majeures au moment même où l’opération d’achat était sur le point d’être conclue, mais que PWC a décidé de pas divulguer les faits serait une coïncidence?….

Le fait qu’à chaque faux pas, le Clan Cohen et autres finissent par s’imposer et s’enrichira plusieurs millions de dollars aux detriments d’autres n’est pas un coup de chance.

Nous ne croyons pas aux coïncidence!

Nos dernières réflexions

Le plus ironique dans tout cela, c’est que selon l’annonce faite par Robex en 20 avril 2022, il était clair qu’une étude de faisabilité finale (DFS) avait déjà été réalisée pour Kiniero par le « regroupement d’entreprises » des anciens propriétaires de Kiniero et eux-mêmes et que la production était attendue pour 2024.

Cela nous amène à nous demander ce que Robex a fait exactement au cours des deux années qui se sont écoulées depuis, à part peut-être payer son conseil d’administration et l’équipe de direction des honoraires et des salaires en échange de la fermeture des yeux sur un autre vol?

PWC et d’autres conseillers (Le cabinet d’avocat Norton Rose) auront sans doute également reçu leur rémunération …….. et ont décidé de fermer les yeux (au mieux) au lieu d’alerter sur ce sujet….

Qui contrôlait le Robex et la mine d’or de Kiniero…. La famille Cohen

La famille Cohen contrôle les opérations en tant qu’actionnaire principal avec 39% du capital, et des réponses devront être apportées…

Le conseil d’administration est composé de deux (2) membres exécutifs et de sept (7) membres non exécutifs : Richard R. FAUCHER, Georges COHEN, Benjamin COHEN, Julien COHEN, Claude GOULET, Gérard DE HERT et Thomas LAGRÉE.

L’équipe de direction est composée d’Aurélien BONNEVIOT, directeur général, Alain WILLIAM, directeur financier, Daniel MARINI, directeur des opérations, Augustin ROUSSELET, directeur de l’information, Gwendal BONNO, directeur des ressources humaines et de la communication, Nicolas ROS DE LOCHOUNOFF, directeur des affaires juridiques, et Matthew SHARPLES, directeur des services techniques.

PriceWaterCooper (PWC) est l’auditeur de Robex.

Taurus Fund est le prêteur de Robex.

Quelle est la prochaine étape ? ….. on se demande ce qui se cache derrière les portes closes.

Affaire à suivre ……